2024年から始まった新しいNISAでは、つみたて投資枠と成長投資枠の2種類が設けられています。

以前のNISAやつみたてNISAと比べて、年間の非課税投資額の引き上げや、非課税保有期間が無期限化されるなど、自由度の高い制度へと進化しました!!

制度の利便性が高まることは嬉しい一方で、自由度が高くなったためにどう使えばいいのか、これまで以上に悩まれる方も多いのではないかと思います。

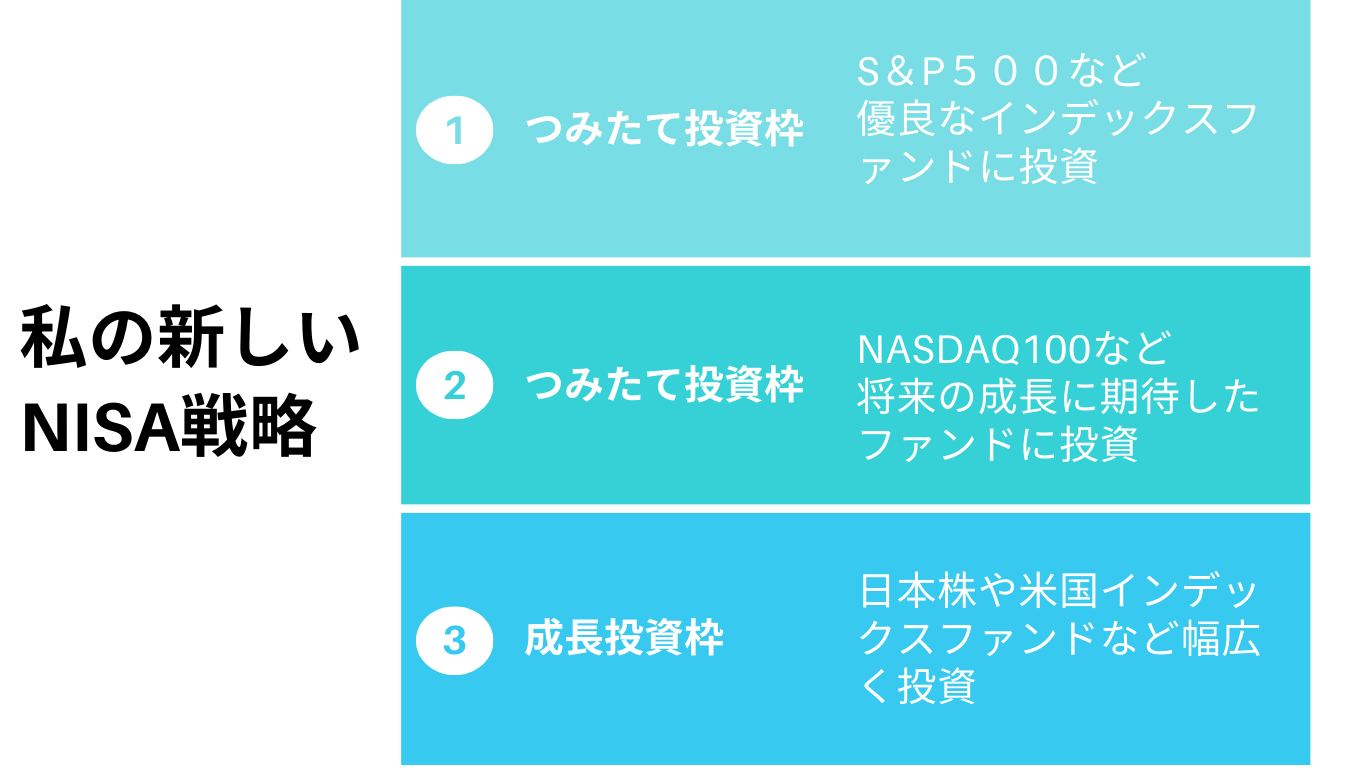

私は色々と考えた上で、結論から言うと、まずは10万円/月をつみたて投資枠で投資したうえで、余裕資金で成長投資枠への投資を行うこととしました。

このような結論に至った考えを今回の記事では解説していきます。

つみたて投資枠活用のねらい

世の中にはつみたて投資枠の120万円/年+成長投資枠の240万円/年で合計360万円/年を最速で埋めていったほうが良いという意見もあります。

この意見は、長期での成長に期待して行っている投資において、非課税期間を目一杯活用した方が効率的・合理的に資産を増やせるという考えからきているものだと思います。

しかし、私には毎年360万円ものお金を投じられるほどの余裕資金はありません(笑)

頑張ってもつみたて投資枠の120万円+α程度しか確保できないため、あれこれ考えるより、シンプルにまずはつみたて投資枠の120万円を埋める戦略としました。

私のポートフォリオで核としている部分はS&P500連動のインデックス投資です。

まずはこの核の部分をつみたて投資枠で固めたうえで、成長投資枠は日本高配当株やJ-REITなどのサテライト部分で、新規で買い増しする分に対して使っていこうと思います。

いずれにせよ、あくまでも私の投資の目的は自分のポートフォリオや投資方針に沿って運用していくことに変わりはありません。

NISAは投資で得た利益に対して課税されないとても優れた制度ではありますが、そもそも利益を出せなければ意味がありません。

利益を出すためには、投資対象・タイミングが大事ですが、これが分からない私にとってはこれまで通り、長期投資を積み立てていくことに変わりはありません。

NISA枠を埋めることが目的ではないため無理する必要はありませんね。

私はS&P500指数連動のインデックスファンドを中心にして、将来の成長に期待してNASDAQ100連動のファンドにも投資しようと思います。

つみたて投資枠の銘柄候補

私は投資信託では米国大型株に連動するS&P500連動の投資信託を積み立てていますので、新しいNISAにおいても継続していく予定です。

新しいNISAでの取り扱いが決まっている投資信託について、いくつか商品をご紹介します。

三菱UFJ-eMAXIS Slim 米国株式(S&P500)

- eMAXIS slim米国株株式はS&P500種指数に連動する投資信託

- 純資産総額が29,180億円と他の投資信託に比べ圧倒的な規模

- 信託報酬が0.09372%以内と十分に低コストの手数料

投資信託は純資産総額が小さいと、規模が小さいため効率的な運用が難しくなります。

なぜかというと、一定規模の売却が発生した際に、すぐに売りやすい株と売れにくい株が出てしまうとバランスの調整に苦労するためです。

このため、一定程度の純資産総額を保有している投資信託を選んでいくことが、望ましく、インデックス投資においては特に運用手数料が安い銘柄が多くなっています。

インデックス投資において大事なことは運用コストの安い銘柄選択であり、投資パフォーマンスを上げていくためには重要です。

最安値水準という言葉通り、信託報酬が0.09372%以内と、十分に低コストのファンド運営になっていますね。

こちらは三菱UFJアセットマネジメントが提供するeMAXISシリーズのリターンランキングになります。

ファンドランキング _ ファンド _ eMAXIS(イーマクシス)

ファンドランキング _ ファンド _ eMAXIS(イーマクシス)

3年間のリターンで80%ほどと、優秀なリターンを過去には得られています。

ランキング1位・2位の投資信託は時代の流れによって流行り廃りがありますので、初心者にはタイミングが難しいです。

長期で安心して持っているのが難しいため、私はやはりS&P500連動の投資信託が良いと思いました。

最近は優れた運用コストの銘柄が各社から多数出ていますが、細かく気にしすぎても疲れるばかりでそれほど大きな差はつきません。

多少の優位性は誤差程度と考えて気にしないようにしています。

信託報酬0.09%台というと、1千万円もの金額を運用してもらって、年間の信託報酬がたったの9千円程度ですから、細かくこだわっても投資成績に与える影響は微々たるものになってきます。

eMAXIS slimは業界最低水準の運用コストを、将来にわたって目指し続けるファンドと表明されているため、安心して保有し続けられるという意味で私はこの投資信託をメインにして積み立てていこうと思っています。

その他に人気のある投資信託についても以下ご紹介していきます。

SBI-SBI・V・S&P500インデックス・ファンド

- SBIアセットマネジメントが運用するS&P500指数連動の投資信託

- 2019年9月に誕生した投資信託と歴史は比較的新しい投資信託

- 信託報酬が0.0938%程度となっており、eMAXIS slim米国株株式とほぼ同水準

- 純資産総額が10,915億円と十分な規模

過去には運用コストが1%などの高コストの投資信託が多くありましたが、年々良いファンドが誕生しています。

各社が切磋琢磨している中で低コスト化が実現している状況ですので、投資環境としては大変恵まれた時代になったのだと思います。

大和-iFreeNEXT NASDAQ100インデックス

- 信託報酬が0.495%と若干高いものの、NASDAQ連動の投資信託は探した中ではこれ一本

過去5年のリターンが200%を超えるなど、アメリカのダイナミックな経済の動きと、成長企業の恩恵に期待する方には現状魅力的なファンドだと思われる

こちらの銘柄も今後の検討対象の一つとして考えていこうと思っています。

三菱UFJ-eMAXIS Slim 全世界株式(オール・カントリー)

- 米国含む先進国、新興国の株がまとめられて、より地域分散のされたファンド

- 信託報酬が0.05775%と脅威の低さ

私自身は全世界株へのインデックス投資は基本的には行っていませんが、こちらも人気のあるファンドなので、ご参考までに紹介させていただきます。

運用は三菱UFJアセットマネジメントが行っており、信託報酬が0.05775%以内と驚異の低さですね!!

オマケ 投信ポイント還元

以下はおまけになりますが、現在各証券会社で投資信託の保有量に応じてポイントが還元されるサービスを行っています。

例えばSBI証券が提供する投信マイレージサービスでは、三菱UFJ-eMAXIS Slim 米国株式(S&P500)の場合、月間平均保有額に対して年率0.0326%のポイントが還元されるため、実質的に手数料の削減と同じ効果があると思います。

もちろん、ポイントを得ることが目的ではありませんが、同じサービスを利用するのであれば、ポイントを還元していただけるのはうれしいところです。

このようなポイント還元サービスは各社で展開しているため、気になる方は調べてみてください。

まとめ

いかがだったでしょうか。

2024年度からNISAの制度は変わりますが、私の運用方針には変更はありません。

私の投資の核となる米国株の投資信託については、つみたて投資枠で着実に積み立てて長期投資をしていくとともに、サテライト部分については成長投資枠を活用して中期での売買や高配当株をメインに投資していく方針です。

運用する口座が、これまでに利用していた特定口座から、NISA口座に変わるだけです。

NISAの非課税投資枠はあくまで利益を出してこそ意味ある制度です。

引き続き、相場状況を見ながら自分の投資方針に応じて投資をして、運用の勉強を進めていきたいと思います。

ここまでお読みいただいて、ありがとうございました。

本記事は私の経験を述べたものであり、投資推奨ではございませんが、私の経験が何かしら参考になれば幸いです。投資判断はご自身の判断で行ってくださいね。