私は投資信託から初めて、着実に資産を増やしてきたので、投資初心者の方からおすすめの投資対象を聞かれた際にはまずは、優れたインデックス型の投資信託の積立をおすすめします。

ただ、投資を始めて、投資信託の積立投資に慣れてくると、少し値動きのある投資対象にも興味を持ちたくなる方もいるかもしれません。

このような方は投資にのめりこむ資質があると思います(笑)

私も同じ経験があるので、その気持ちは理解できます(笑)

ただし、個別株への投資は株価急落のリスクが気になる方や、どの株に投資すべきか分からないという方も多いかと思います。

こうした時に、個別株ほど難しくなく、投資信託よりも特徴的な投資対象がたくさんあるETFに興味をもち、私はETF投資にチャレンジをしました💪

ETF投資には、投資信託に比べて『利益からの分配金が得られる』『さまざまな指数連動の投資対象が存在する』『リアルタイムでの売買が可能』などのメリットがあります。

さらに、一度投資対象を選んでしまえば、投資タイミングはあるにせよ、個別株投資に比べて銘柄分析の手間がかかりません。

私が投資したETFの魅力について詳しく解説していきます。

ETFのメリット

さまざまな指数連動の投資対象が存在する

ETFはさまざまな資産クラスや市場セクターに関連するインデックスに追従しています。

これにより、投資銘柄やセクターへのリスク分散に役立ち、リスク管理がしやすくなります。

また、初心者にはお勧めしずらいのですが、S&500の3倍の値動きに連動するレバレッジ型の商品などもあり、今後、相場が上昇していくと予想される際など、少ない資金で大きなリターンを得ることも可能になります。

私はこのような商品を、自分の中で成長のストーリーが描けるときのみ、ピンポイントで使っています。

最近であれば、コロナ禍で大きく落ち込んだ米国市場の株価はきっと回復していくだろうと見込んで、S&P500の3倍レバレッジのSPXLや外出の機会が減ったことでハイテク株が伸びるだろうということで、QQQの3倍レバレッジのTQQQなどを短期で保有し、細かく利益確定していくことで利益を得ることが出来ました。

この売買の際に利用した機能がマネックス証券のトレール機能というもので、株価が購入以降の最高値から自分の設定したパーセンテージ分下落すると自動で売却されるというもので、リスクを限定的にしながら、リターンを追求できるという機能です。

コロナ禍では、感染者数が急増すると株価が大きく下落し、また上昇というサイクルを繰り返していたので、この機能が有効に働きました。

リアルタイムでの売買が可能

ETFは取引所で株式と同様に取引されるため、市場での売買が比較的容易です。

これにより、投資家は必要に応じて素早く資産を売買することができます。

投資信託の良いところは自分が忘れていても毎月決まった日に自動で一定額の買い付けをしてくれるところで、株式市場と良い距離感を保ちながら、いつの間にか資産が増加していることです。

これに対してETFの魅力は自分がこの市場がこれから伸びていくという銘柄の伸びをダイレクトに感じられることです。

利益からの分配金が得られる

私はFIREもしくはサイドFIREの状態に至ることを自分の将来の理想としているので、定期的に入金される分配金や配当金は心の支えになります。

配当金によって自分の生活が豊かになっていくことが実感できることは、株式投資をやる醍醐味であると思います。

投資を始めたキッカケとして、配当金が欲しいからという理由の方も多いのではないでしょうか🎵

このため、これから成長が見込める銘柄で余剰資金があるときは、安定した分配金を得るためにETFの買い増しを行っています!!

一方で、分配金に対しては都度課税されてしまうため、投資信託と比べた場合、長期的に見て資産形成のスピードが落ちてしまうデメリットもあります。

米国ETFとは

続いてはETFの中でも私が主な投資対象としている米国ETFの魅力についてです。

米国ETFとは、米国の株式などを複数集めて、買いやすい価格に分割して商品化したものです。

具体的には米国上場投資信託のことを指します。

ETFは株式と同じように取引所で売買でき、株式、債券、商品(例:金)など、多様な投資対象を含んでいます。

たとえば、バンガード社が運用する有名なETFにはVOOがあります。

これはS&P500という代表的な株価指数に連動するETFです。

S&P500はアメリカの主要な500銘柄の株価に連動する指数であり、私はアメリカの成長に期待しているため、この指数に連動する商品を投資のコアとしています。

その他にもたくさんの魅力的なETFが存在しますので、次から紹介していきます🎵

長期の株価上昇に期待~米国の大型株、米国全体に連動するETF~

米国の大型株500銘柄に連動するVOOや、米国全体の株価指数に連動するVTIなどがあります。

これらのETFの魅力は何といっても成長国アメリカに丸ごと投資できることです。

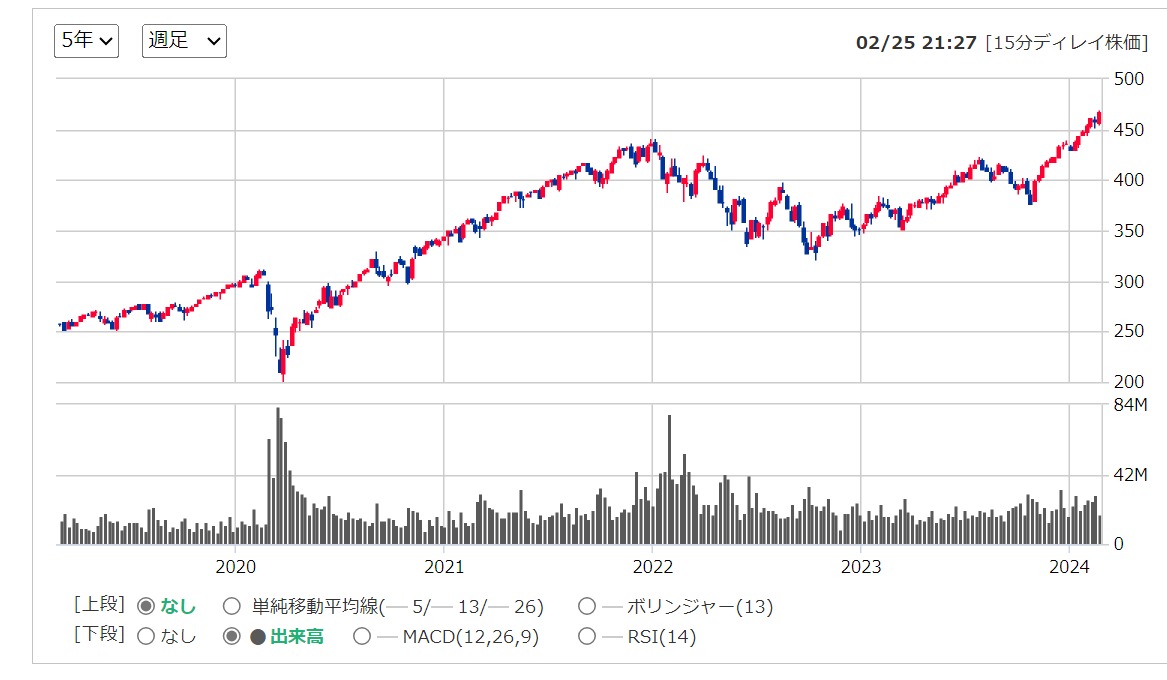

ここ数年、米国の成長は主にGAFAMなどのハイテク企業によってけん引され、コロナ禍でも急速に回復し、2020年3月の下値から急上昇し、3年半ほどの期間が経過した現在の株価は2倍まで成長しています❕

S&P500指数の過去5年の株価チャート(VOO)を見ると、その成長が分かります。

バンガード・S&P500 ETF (VOO)の株価_チャート – MONEX証券 銘柄スカウター

バンガード・S&P500 ETF (VOO)の株価_チャート – MONEX証券 銘柄スカウター

アメリカの個別企業の分析は難しいですが、米国の主要な大型株500銘柄に投資出来て、自動で銘柄を入れ替えてくれるため、分析やポートフォリオ入れ替えの手間が軽減されます。

将来どの国の株が成長するかの予測は難しいですが、コロナ禍で世界が混乱に陥った中でも、アメリカの株式には力強い成長を感じ、アメリカに投資したいと思いました。

また、1.4%と高配当でなくても、分配金が得られる点も魅力ですねヽ(^o^)丿

現時点では高配当ではなくとも着々と増配をしていくことで過去の実績からみると将来的には高い配当を得られるメリットもあります。

増配に興味のある方はこちらの記事も併せてご覧ください!(^^)!

定期的な分配金が嬉しい~米国高配当株、増配株に連動するETF~

VYMやSPDYなどのETFは、米国高配当株を組み込んでいます

これらのETFは、高い配当金をもたらす銘柄を含んいることが特徴で、現在の分配利回りはVYMで3.1%、SPYDで4.7%となっています🪙

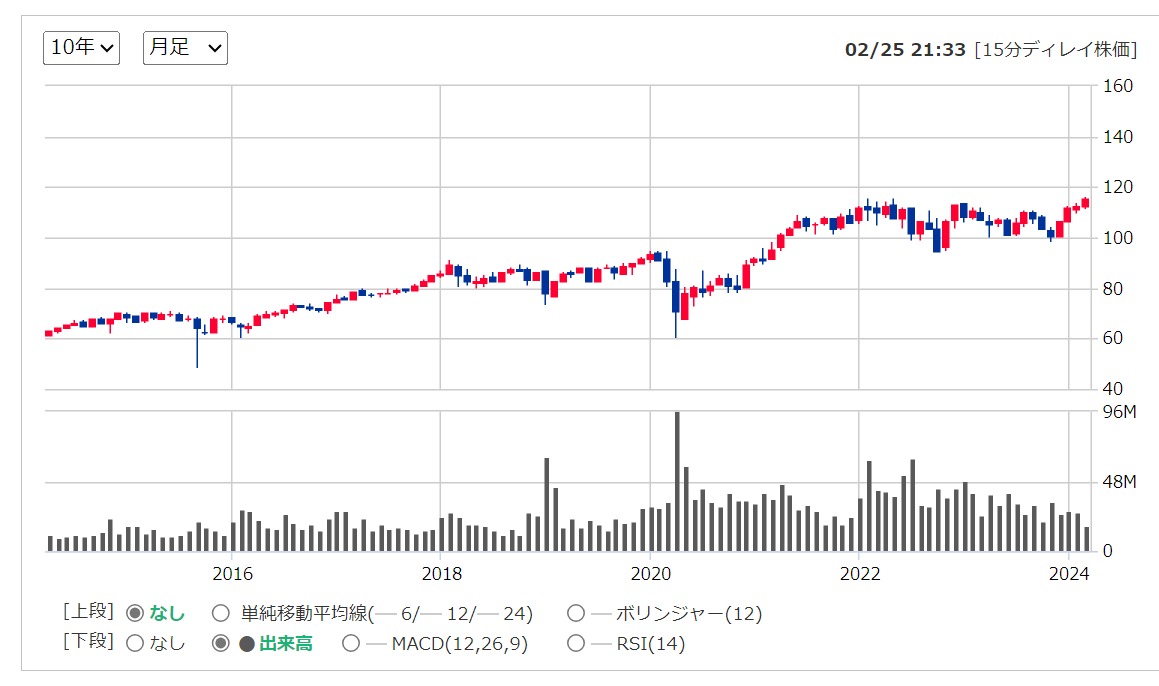

また、VYMにはこれまでの株価成長も期待できるため、分配金を受け取るだけでなく株価上昇も期待できる点が魅力です⤴️⤴️

10年前の2013年には1株56ドルだったVYMも、右肩上がりで順調に伸びていき、現在は115ドルまで成長し、約2倍弱になりました。

配当金をもらいながら、資産も増やせる、まさに2度おいしい投資対象で、安心して持っていられる銘柄ですね🎵

バンガード・米国高配当株式ETF (VYM)の株価_チャート -MONEX 銘柄スカウター

バンガード・米国高配当株式ETF (VYM)の株価_チャート -MONEX 銘柄スカウター少ない値動きで利息がもらえる💰~米国債券ETF~

米国債券ETFの中でも、私が保有しているのはアメリカの国債を組み入れたETFです。

債権には国が発行する国債や会社が発行する社債などが含まれ、国や企業にお金を貸す代わりに利息を受け取ることが出来ます💰

単体の債券の事を生債権などと言いますが、これは、一定期間が経過すると満期に達し、貸し出したお金が返ってくる仕組みです🏦

この債券を複数銘柄集めたものが債券ETFです。

私たちは普段銀行からお金を借りると高い利息を支払うことがありますが、逆に国や会社に対して、お金を貸すこともできるのです。

国債の中でも、アメリカという国は信頼性が高く評価されているため、私は米国債ETFを投資対象に選びました。

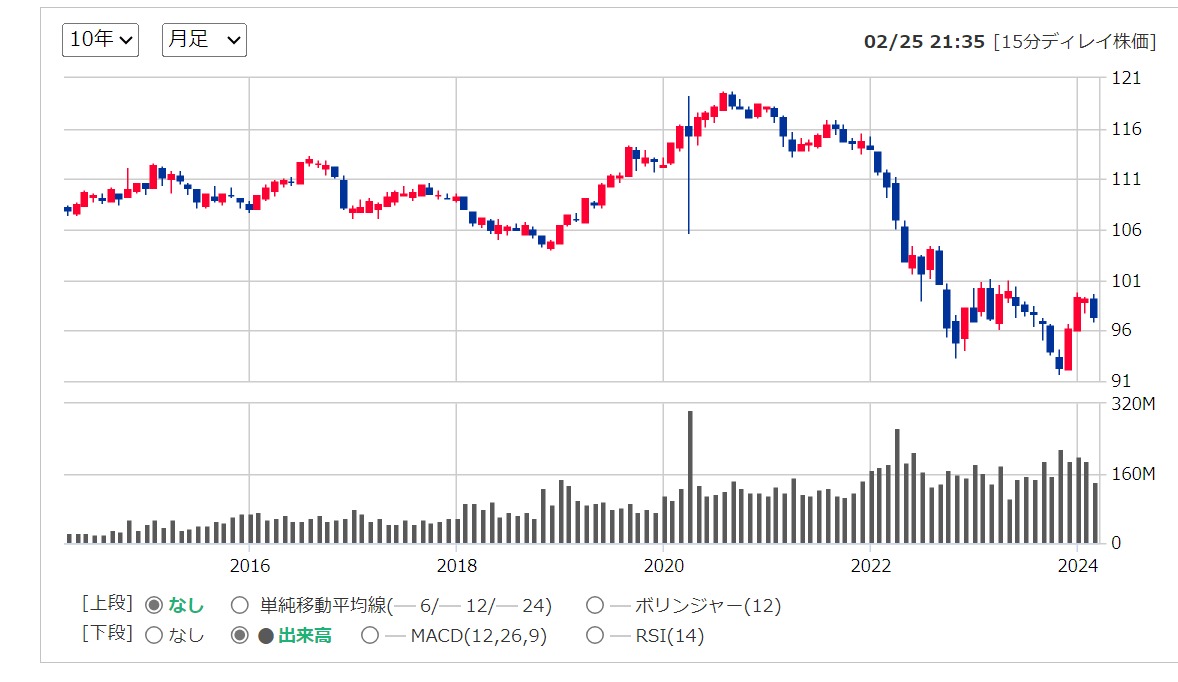

現在、アメリカが利上げを行っている影響で、アメリカの有名なETFであるAGGの配当利回りは3.1%まで上昇しており、高配当株と同程度の利回りとなっています。

これにより、債券投資の魅力が一層高まっています。

しかし、今は落ち着いたものの利上げが続いていたことや、2023年6月に米国債が利息を支払えないデフォルトの危機に直面したことから、債券価格が下落しています。

次のチャートからは、過去10年間の価格が100ドルから120ドルの範囲で安定していることが分かります。

債券は長期的に見れば株式よりもリターンが劣るため、普段であれば私はポートフォリオに組み込まないのですが、現在の価格が97ドルまで下がっているため、100ドル程度までは、投資タイミングとしては悪くないと考えています。

ただし、さらなる下落リスクに備えて、私は少額ずつ毎月買い増しを行っています。

iシェアーズ・コア 米国総合債券市場 ETF (AGG)の株価_チャート – MONEX銘柄スカウター

iシェアーズ・コア 米国総合債券市場 ETF (AGG)の株価_チャート – MONEX銘柄スカウターまとめ

今回ご紹介したのは、米国ETFの一部ですが、どれもアメリカを代表するETFです

アメリカの成長に期待されている方や、分配金を通じて利益が還元されていることを実感したい方には、これらの投資対象が魅力的であるかと考えます。

本記事は私の経験を基に述べたものであり、投資推奨ではございませんが、私の経験が何らかの形で参考になれば幸いです。投資判断はご自身の判断で行ってくださいね。